De acuerdo con estimaciones de consultores, el Palacio de Hacienda tiene que renovar deuda por algo más de $7 billones, para ello ofrece 7 bonos de los cuales solo 2 son de corto plazo, y el resto vence en 2026:

- Al 30 de septiembre (D30S5)

- Al 16 de enero de 2026 (D16E6)

TAMAR:

- Al 16 de enero de 2026 (M16E6)

- Al 27 de febrero de 2026 (M27F6)

La polémica está instalada. En el mercado se considera que el Ministerio de Economía le impone a las entidades financieras una suerte de “corralón” para empujarlas a demandar bonos.

El día previo al llamado, el BCRA emitió un comunicado por el cual informa que aumentó en 3,5% los encajes y aumenta en un 2% la porción que puede ser encajada con títulos en los encajes ya existentes. El fin de la medida es captar $5 billones aproximadamente que van a tener que ir a la licitación.

Sólo los títulos que ofrecerá el Tesoro a más de 60 días podrán ser usados para encajes. Es decir que si los bancos no quieren que sus pesos encajados rindan 0, deberían ir a la licitación y entrar en títulos con una duration mayor a 60 días.

Hay dos bonos que pueden despertar mayor interés: los Tamar que pagan la inflación mayorista mas 1% y los bonos CER, que en la jornada anterior llegaron a pagar inflación minorista más 30 y hasta 40 puntos porcentuales.

En la jornada de este martes, en el mercado se señala que el BCRA y el Tesoro estuvieron operando Lecaps con vencimiento en febrero de 2026 para así moderar su tasa. Lo que ocurre es que el mercado de pesos lleva implícitas tasas altas a dos o tres meses, lo que implica que existe desconfianza respecto de la capacidad del Gobierno de ordenar el mercado y estabilizar esa variable, de la cual parece haber perdido el control desde el día en que el BCRA decidió dejar de fijar un precio mediante operaciones con LEFIs.

Lo que viene

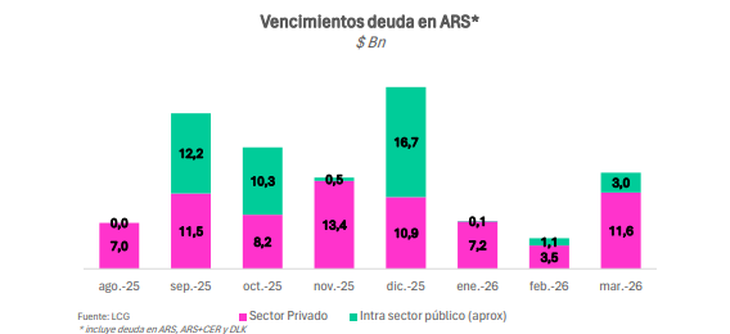

De acuerdo con la consultora LCG, en los dos meses siguientes los vencimientos suman otros $42,2 billones medidos ; de los cuales casi $20 billones son con privados.

LCG señala que el gobierno tiene depositados en el BCRA unos $12 billones como producto del superávit fiscal conseguido a lo largo del año. Con ello tiene asegurado el 40% de los vencimientos a tres meses. De manera tal que el Tesoro necesita al menos un rollover del 60% por lo menos hasta octubre.

Fuente

Ambito